最近,人人向往的国企们日子也不好过。

11月10日,永煤控股说因为自己流动资金紧张,“20永煤SCP003”已构成实质性违约,规模10.32亿元。

本来呢,投资人买它的债券,看中的就是国企背景和资产状况良好这两点。

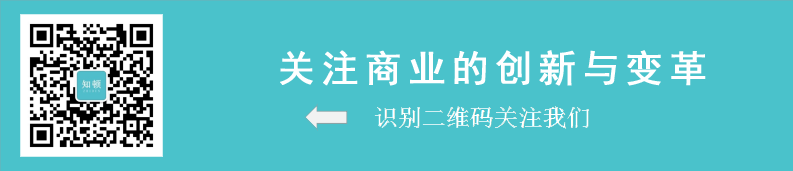

据天眼查数据,永煤控股的控股股东是豫能化集团,持股96.01%,而豫能化集团则是由河南省国资委100%控股,国资背景那是足得不能再足了;

就算这几年煤炭价格从高点回落、能源企业的日子越来越紧巴,可永煤一直是AAA的信用等级啊!

这个评级啥意思呢?

就是评级机构认为,公司还债能力极强,违约风险极低,就像酒店里的五星评级,差也差不到哪去。

人家也不是瞎说,永煤的账上连现金带资产加起来有400多亿,怎么看都不像还不起10亿元的模样。

债还不上了,总该召开债权人会议商定解决办法吧?可就这么简单的一件事,竟然又闹出了乐子。

部分债权人透露说,现场的确是有河南国资委和豫能化的人出席,但也只是收走了银行递上来的资料,等“散户”们进场的时候会议已经结束、连名牌都被收走了……

除此之外,有心人还发现了不少让人大跌眼镜的事情,比如在违约之前,永煤才刚刚把手中的部分中原银行股份无偿划出去了。

债都还不起了,还把银行股份无偿给出去了,债权人要没意见才怪。

眼看着河南的能源企业出了大事,北边的能源大省山西坐不住了。

11月14日,山西国资就给山西省属企业的债权人们发了封公开信,信中历数了对债务情况的梳理排查和风险处置。言外之意么,大概就是别担心我们,咱们山西国企还债能力刚刚的,请大家别担心,千万不要恐慌抛售。

可是对真金白银下场的投资者来说,这样的信息足够让他们用脚投票了。

就在11月12日当天,“19永煤CP003”跌了93%、“20永煤SCP007”跌了90%、“18豫能化MTN002”更是跌了86%,一片哀嚎之中市场对信用债的信心跌到了谷底——浓眉大眼的国企都能违约,谁能想到啊?

更麻烦的是,遭灾的还不止煤炭公司。

几乎是在同一时间,紫光集团的相关债券也持续大跌——“19紫光01”跌36%,“18紫光04”跌35%,“19紫光02”跌29%,“17紫光03”跌24%,连清华控股和紫光国微的债券也受到了波及。

作为校企老大清华控股下面的嫡系,紫光集团曾经也是国内资本市场中的一棵大树。

在赵伟国的治下,财大气粗的紫光一直没停过跑马圈地(戳链接阅读)——买公司、买生产线、买地买楼,最牛的时候甚至动过收购台积电的念头,尽管花费不菲、但也置办下了不小的产业,很是风光过一阵子。

不过没过几年,这些大肆并购最终把紫光拖入了债务的泥潭中来。到今年9月末,紫光集团总债务达527.81亿元、其中短期债务就有328.16亿,亚历山大。

类似的公司还有很多,从9月到现在的两个半月,有49家企业的112只债券违约,规模1080亿。

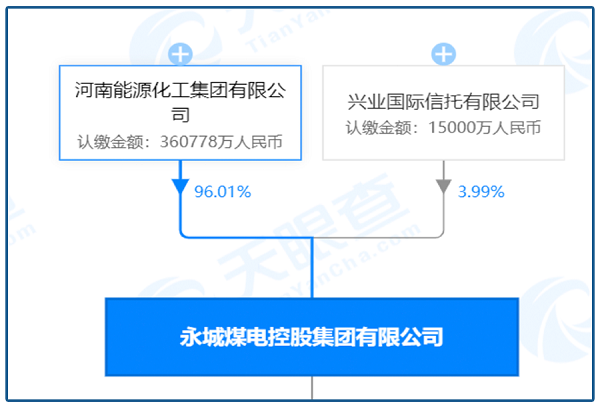

最厉害的是包商银行,65亿的二级资本债本息都没有了,估计债权人已经哭晕。

说了半天,为什么在这个时间点这么多大国企、大名企都还不起债了呢?

说起来,如今这波轰轰烈烈的违约风波,从期限上看基本上都能追溯到2015年。

当时的经济状况比较复杂,GDP增速不光跌到了7%以下,还被印度给超了,当时不少人都很慌。

稳字当头,咱们最后还是决定继续维持宽松的货币政策,俗称放水。

总闸门是打开了,可下面也得有对应的水龙头不是?

于是也有了货币化棚改、有了公司债扩容,一方面给实体经济输血、一方面熨平周期波动,以此来换取可能的增长。

也是在2015年初,证监会发布了《公司债券发行与交易管理办法》,主要改了两块内容——

● 大规模扩大发行主体,将原来发行主体从上市公司扩展到公司制法人;

● 同时还丰富了发行方式,优化了流程,比过去宽松很多。

既然有便宜的钱可以用,于是在接下来的几年里,大家纷纷发债,有的在国内扩张、有的出海并购,气势很足。

比如咱们A股有个上市公司叫天齐锂业,也是个爱折腾的主,在2018年的时候,他们花了259亿人民币收了家智利化工矿业公司的股权。当时公司的净资产不过才120亿,蛇吞象,厉害吧?

现金不够用、只能从银行贷款,收购的项目马上能赚钱的真不多,折腾了两年前还没啥起色,最近天齐锂业自曝了,说有一笔120亿的银行贷款可能要还不上了。

股价大跌是一定的,借钱的银行着急上火也是肯定的,冷静下来,大家说看看大股东下一步打算怎么做呢?

面对这种百亿级别的违约,大股东做了什么呢?减持套现……

过去4个月里,他们一直在卖股票、卖股票,套现了18个亿。

股民齐骂不要脸,但管啥用呢。类似的事情太多。一大波钱撒下去,期待中的V型反转并没有如期而至,开始大家说是W型增长,这还有点盼头,后来又分析是L型发展,这就难点了,结果疫情一出现,好像L型也维持不住了。

但是借的钱到期是要还的啊,大家打开各自的账户一看,完蛋,没钱还,于是纷纷爆雷违约。

像这样的公司还有很多——方正、华晨、天房、永煤,都曾经是资本市场上响当当的名字,如今都成了违约榜单上的难兄难弟,实在是有点不堪。

一般来说,债务问题主要容易出现在三个环节:加杠杆、产能过剩、货币紧缩。

赶上其中一两个,操作不当就很容易还不起钱了。

这种事以前没出现过吗?

其实出现过很多很多次了,那为什么这一次会这么集中呢?

原因也简单:因为以前有援手,这一次没了。

援手来自于哪里呢?地方政府。

这里给大家先普及下,地方政府手里有两个重要的抓手,用得最熟练:

● 一个是地方融资平台,因为有隐性担保,可以发债,钱拿来就能花,成本低、非议小;

● 另一个就是地方的大企业,尤其是国企,他们贡献利税、就业,典型的比如房地产,这也是地方经济发展的主要业绩来源,所以地方都很看重。

地方融资平台和大企业这么重要,那地方肯定是要鼓励他们发展的,如果他们借的钱还不上了,这时候地方政府就出面了。

他们做什么呢?

● 把借钱的几大行和地方的融资平台、大企业拉到一起,商量解决办法,先支付一部分本金或者展期,各方都退一步,东挪西借没几年这个债务问题也就解决了。

● 有些地方会代为支付,先垫着,能做到这一点就是因为他们有钱,尤其在经济高速增长、房地产市场繁荣的时候,地方的底气是很足的。

其实这就是大家都熟悉的潜规则:刚性兑付。

刚性兑付能掩盖很多问题,好处也很多的,比如评级还会很高,还能连续借款,只要能借到钱,很多事还是好办的。

过去这么多年,很多地方的债务都是这么处理的,那最近为什么行不通了呢?

原因也很简单:

● 大环境变了,今年10亿还不了,银行担心后年你更还不了,很多以前可谈的现在不谈了,因为预期不如以前,风险意识自然加强了;

● 以前违约地方能兜着,今年估计有点兜不住,地方财政收入多数一般般,以前卖地能确保一大块收入,现在也不行了。

所以大环境、小环境都决定着过去十几年习惯的方式行不通了,打破刚兑,地方决定不兜底了,那违约企业接踵而来也就很正常了。

其实决策层现在最担心的就是债务发生问题,虽然早都动手了,但还是不能避免问题出现,具体的大家可以看看这篇——拆弹、排雷!苦日子熬过去了吗?(戳链接阅读)

那问题会蔓延吗?

如果从现在的规模看,还不是个大事,也就擦破点皮,但是潜在规模有多大,这个估计现在没人能预测,压力现在在银行,最担心的就是出现多米诺骨牌效应……

希望好点吧,2020年已经经不起折腾了。